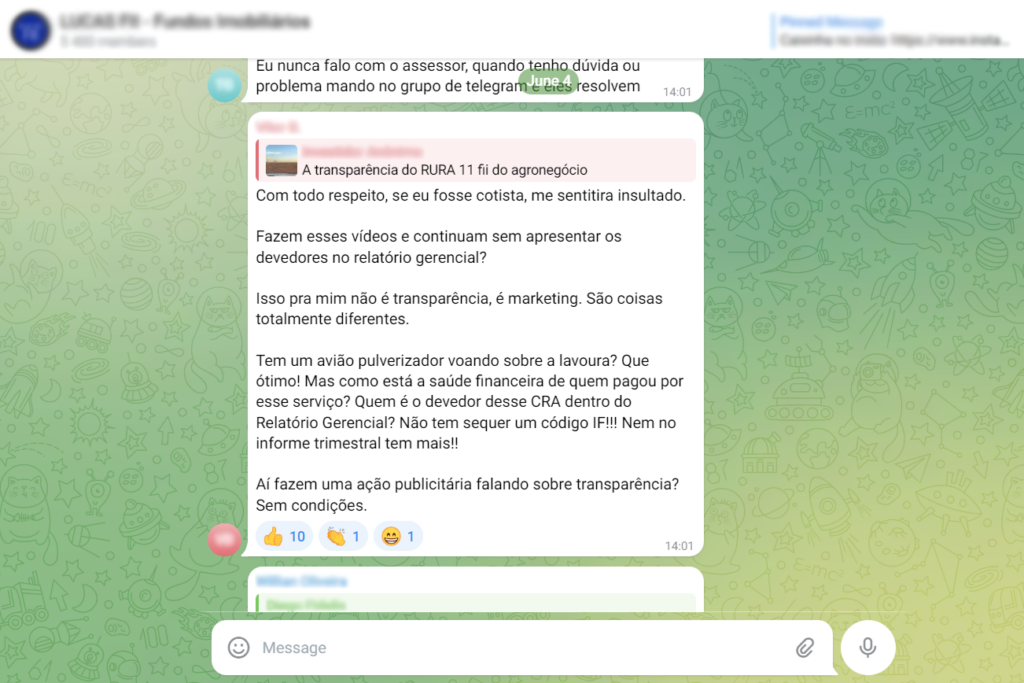

“Com todo respeito, se eu fosse cotista, me sentiria insultado. Fazem esses vídeos e continuam sem apresentar os devedores no relatório gerencial? Isso pra mim não é transparência, é marketing”, desabafa um investidor num fórum de mensagens no Telegram, criado para debater fundos de investimentos no mercado de capitais.

O investidor se refere à falta de transparência do RURA11, um Fundo de Investimento das Cadeias Produtivas Agroindustriais, o Fiagro, gerido pelo Itaú Asset Management, braço do banco Itaú na gestão de ativos do mercado financeiro.

“Quem é o devedor desse CRA dentro do Relatório Gerencial? Não tem sequer um código IF!!!”, continua o investidor, durante uma troca de mensagens em junho deste ano. De praxe, outros fundos trariam no relatório gerencial, documento obrigatório para todos os Fiagro, dados claros sobre as empresas (devedor) e o código Identificador de Formalização, o IF, dos ativos que receberam recursos do fundo.

LEIA TAMBÉM:

- Agronegócio: ‘socialmente responsáveis’ e golpistas

- Fundos do agro fazem Faria Lima investir em escravidão, desmatamento e grilagem

O Fiagro é o mais recente fundo de investimento para financiar o agronegócio. Além dele, existem os Certificados de Recebíveis do Agronegócio (CRAs), as Letras de Crédito do Agronegócio (LCAs), os Certificados de Direitos Creditórios do Agronegócio (CDCA) e as Cédulas de Produto Rural (CPRs). Juntos, estes instrumentos ultrapassaram, pela primeira vez, o volume de R$ 1 trilhão – o feito foi atingido em abril.

Assim como o investidor contrariado do Telegram, a massa crescente de pessoas físicas que aplica valores nestes produtos não sabe exatamente onde vai parar esse dinheiro. Com exceção da LCA, que é emitida por bancos, a soma dos demais produtos chegou aos R$ 563,6 bilhões em julho, o que representa a quantia de dinheiro privado para financiamento do agronegócio que não passa pela verificação de instituições reguladas pelo Banco Central do Brasil, o BCB.

Desde 2021, o BCB exige que bancos publiquem e implementem uma Política de Responsabilidade Social, Ambiental e Climática (PRSAC) para oferecer serviços financeiros, além de divulgar um relatório de riscos sobre o tema. No mesmo ano, criou-se uma nova seção no Manual de Crédito Rural (MCR), com regras básicas para impedir negócios rurais com risco climático tivessem acesso ao crédito público.

Recentemente, em junho de 2023, o MCR passou a excluir também invasores de terras indígenas, de unidades de conservação, de florestas públicas não destinadas e de áreas embargadas pelo Ibama.

Essas regras, no entanto, não se aplicam aos produtos que financiam o agronegócio na B3, a bolsa de valores do Brasil, já que estes não estão sob o guarda-chuva do BCB, mas sim da Comissão de Valores Mobiliários (CVM).

Função social? Não, ausência de regras mesmo

“A gente entende que a aproximação do mercado de capitais com o agronegócio tem uma função social importante, que muitas vezes é esquecida: se os grandes participantes do agronegócio financiarem a sua produção por meio do mercado de capitais, eles abrem espaço no Plano Safra para o pequeno e o médio produtor.”

O trecho acima foi dito na primeira semana de agosto pelo presidente da CVM, João Pedro Nascimento, no 23º Congresso Brasileiro do Agronegócio, promovido pela Associação Brasileira do Agronegócio, a ABAG, e pela B3.

A “função social” apontada por Nascimento é outra. Se os grandes produtores rurais migram para o mercado de capitais, eles é que se beneficiarão com a ausência de regras ambientais para suas operações.

Para Ademiro Vian, consultor de finanças do agronegócio, o mercado de capitais já é desenhado para grandes produtores e empresas.

“Nenhum produtor ‘solteiro’, que não esteja vinculado a uma cooperativa ou que não seja uma grande corporação, vai entrar num fundo de investimento, ele não tem a menor chance”, comenta Vian, referindo-se aos altos custos de emissão de títulos. “A empresa que vai fazer um CRA, provavelmente é porque tem algum problema, porque aquela atividade que ela está querendo fazer não teve crédito bancário”, completa.

Violações de direitos humanos, desmatamento e queimadas

Um exemplo de financiamento privado a empresas com histórico de violações socioambientais é o pacote de instrumentos financeiros da Brasil Biofuels, autodeclarada maior produtora de óleo de palma da América Latina, com negócios na produção de energia e em biocombustíveis de aviação. A empresa é denunciada pela imprensa e pelo Conselho Nacional de Direitos Humanos por violação de direitos humanos no leste do Pará.

Mas esse histórico foi ignorado pelo mercado, que permitiu a emissão de debêntures somando R$ 133 milhões para a empresa, além da tomada de um CRA de R$ 55 milhões, absorvido pelo Fiagro VCRA11, da Vectis Datagro, com aportes de 11.125 cotistas até agosto.

A JBS, a maior processadora de carne do mundo, já recebeu, segundo levantamento do Joio, pelo menos R$ 11,6 bilhões em recursos de CRAs emitidos pelas securitizadoras Virgo e Opea. As emissões da JBS foram feitas para financiar a compra de gado vivo, que acumula fornecedores envolvidos com desmatamento e queimada de florestas, além de aquisição de gado produzido irregularmente em áreas protegidas. O Fiagro CRAA11, da Sparta Fundos de Investimento, e o BBGO11, do Banco do Brasil, incorporaram CRAs da empresa e o ofereceram a seus clientes, com adesão de 16.080 cotistas até agosto de 2024.

Já o VGIA11, da Valora Investimentos, aloca recursos nas fazendas do produtor rural Belmiro Catelan, um dos maiores produtores de algodão do oeste da Bahia e reincidente em crimes de trabalho escravo em suas fazendas.

Para o dinheiro do investidor chegar a essas empresas, influenciadores financeiros – os chamados “finfluencers” – empurram cada vez mais pessoas para o mercado de capitais, publicando vídeos e tutoriais sobre como investir e abandonar de vez a poupança.

Destinação de Recursos, uma informação privada

“Eles não querem investidores, querem leigos para comprar os produtos deles, tô é p***”, disse outro investidor no mesmo fórum de mensagens citado no início do texto.

No caso do primeiro investidor que reclamou da falta de transparência nos relatórios, o questionamento era sobre a alocação dos mais de R$ 1,6 bilhão que o Itaú Asset Management captou de investidores nos últimos dois anos. No caso, a pessoa que se queixa de que “fazem esses vídeos e continuam sem apresentar os devedores no relatório gerencial?” levanta uma crítica sobre a substituição da informação precisa por vídeos genéricos de publicidade.

“É muito bom ver como que é investido os recursos que na ponta a gente faz a captação e ver o quanto que isso agrega de resultado para nós, banco, para o cliente”, diz um funcionário do Itaú Asset no meio de uma lavoura de algodão, em material postado no canal da gestora no Youtube.

Em outro vídeo, com várias cabeças de gado ao fundo, outro funcionário diz: “É muito legal vir aqui conhecer no campo de verdade como é feito o nosso RURA11, ver que o investidor está pondo dinheiro em algo real e sustentável.”

Nenhum dos materiais cita o nome da empresa ou do produtor rural, a localização ou qualquer informação consistente sobre quem está usando o dinheiro. Nos relatórios periódicos, a gestora prefere mencionar genericamente o subsetor dos ativos, como “Frigoríficos” ou “Grãos e Pecuária”.

O investidor do Itaú que desejar saber o destino do seu dinheiro terá que se empenhar em uma busca em websites de oito securitizadoras diferentes, combinando números de série e emissão dos informes periódicos, para descobrir as corporações e os nomes por trás dos ativos do fundo.

Entre os devedores da RURAL 11 estão a Usina São José, que responde a processos por desmatamento e aparece na lista suja do Ministério do Trabalho por manter 45 trabalhadores em situação análoga à escravidão em um engenho fornecedor, sem água, comida e submetidos a extensas jornadas em Pernambuco. Na Bahia, o produtor de grãos e algodão Ricardo Lhossuke Horita, acumula R$ 6,6 milhões em multas por infrações ambientais na Bahia. O agricultor é sócio do Grupo Horita, envolvido com um dos maiores casos de grilagem do estado. Juntos, os dois foram financiados em R$ 121 milhões.

Entre os atuais dez Fiagro mais negociados na B3 e nessa posição há mais de um ano, o RURA11 ostenta a adesão de mais de 76 mil cotistas, entre pessoas físicas e jurídicas que acreditam no potencial de rendimento do fundo. Além de ocultas, as informações do fundo também estão concentradas no grupo Itaú.

Enquanto o Itaú Asset Management SA é gestor do fundo, o Itaú Unibanco SA e a Itaú Corretora de Valores SA figuram como coordenadores contratados, e o Itaú BBA SA como coordenador líder. Um dos coordenadores, o Itaú Unibanco SA, também atua como agente custodiante. Já o administrador do fundo, a cargo da tesouraria, controle e processamento dos ativos, além de estar apto a exercer a função de auditor independente, é a Intrag, uma empresa Itaú. Todas as companhias são controladas pela Itaú Unibanco Holding S.A.

Cadeia da securitização

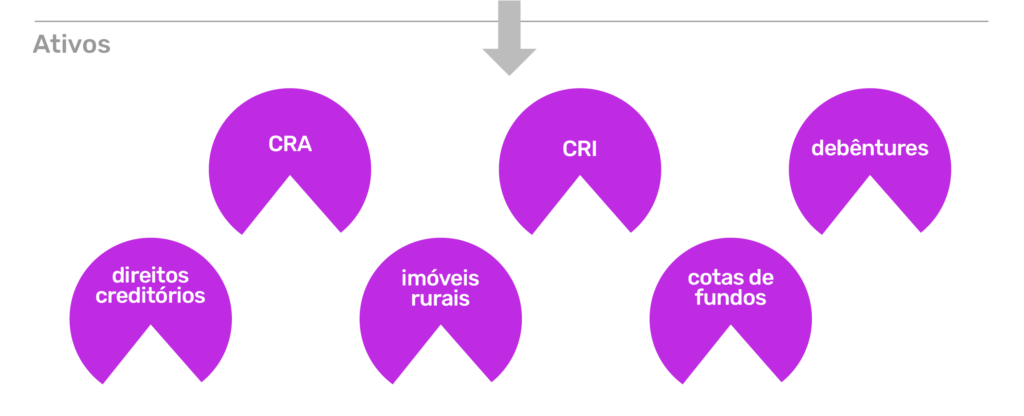

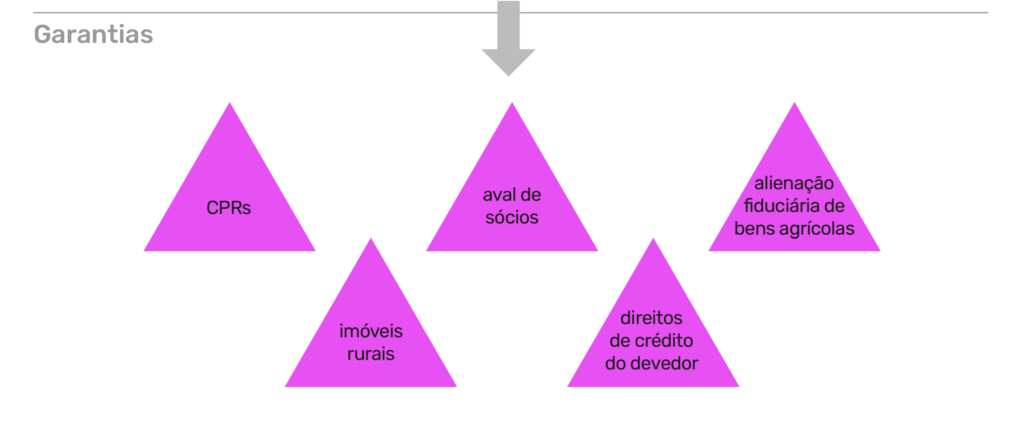

Para entender para onde exatamente vai este montante de dinheiro privado, é preciso visualizar a “cadeia de securitização” do agronegócio que o mercado financeiro e o governo brasileiro, por meio de leis e normativas, criaram juntos.

Securitizar é converter determinados créditos, como os que um produtor tem a receber pela venda futura da sua safra, em títulos de crédito negociáveis. Ou seja, é possível vender o direito de receber valores no futuro dentro do mercado de capitais.

Como numa cadeia alimentar, em que um ser vivo se alimenta de outro, a cadeia de securitização é alimentada por títulos de dívida. Por ser um fundo, o Fiagro tem como garantia uma série de títulos, a exemplo dos CRAs. Por sua vez, os CRAs têm uma série de garantias, que também podem ser dívidas do agronegócio, como as CPRs.

Do Fiagro à CPR, e como numa “cadeia” ou “circuito”, há um extenso caminho de promessas de pagamento e dezenas de devedores, que podem estar envolvidos em irregularidades socioambientais.

No caso dos CRAs, a CVM prevê a apresentação de relatórios semestrais por parte dos devedores.

Estes documentos devem ser enviados à securitizadora, empresa que estrutura os títulos de crédito e os lança ao mercado, e ao agente fiduciário, em geral um escritório jurídico que atende aos requisitos para esta função. Ambos são entes privados. O agente fiduciário atesta se as notas fiscais apresentadas periodicamente estão de acordo com a regulamentação.

“A destinação do recurso não é importante [nos relatórios periódicos] porque tanto faz, o devedor só tem que usar esse dinheiro para fim das atividades agropecuárias, e essas empresas [agrícolas] só fazem isso. Então qualquer coisa que eles apresentarem lá, qualquer nota fiscal, ‘comprei um trator’, ‘vacinei o gado’, está valendo”, critica Maria Eduarda Senna Mury, analista legal sênior do Center for Climate Crisis Analysis (CCCA) que se debruça sobre CRAs de frigoríficos, como a JBS.

Ausência de fiscalização

A CVM informou por meio da Lei de Acesso à Informação que supervisiona a destinação de recursos “eventualmente”. E que nem todos os relatórios de CRAs são apresentados à autarquia, apenas os de títulos de ofertas públicas, ou seja, disponíveis para investidores de varejo, que não precisam comprovar conhecimentos específicos do mercado de valores ou grandes quantias em patrimônio acumulado.

“Tem dois problemas: a ausência de uma regulamentação geral e a ausência de fiscalização. Não está descrito na lei quem é que vai fiscalizar se o agente fiduciário está de fato fiscalizando”, completa Mury, do CCCA.

Na hipótese de o agente fiduciário cumprir devidamente com suas obrigações fiscalizatórias, ainda assim não há segurança de que todos os documentos apresentados por empresas e produtores rurais sejam verificados. Apenas uma amostra das notas fiscais é checada.

Perguntamos à CVM se o órgão regula o tamanho da amostra de verificação do agente fiduciário e se analisa, parcial ou integralmente, a documentação apresentada pelos devedores. A CVM não respondeu às perguntas, informando em nota que “acompanha e analisa informações e movimentações no âmbito do mercado de valores mobiliários brasileiro, tomando as medidas cabíveis, sempre que necessário”.

O mercado sabe que há brechas na averiguação. O risco da fiscalização por amostragem é apontado por alguns prospectos definitivos de CRAs.

Para onde exatamente vai o dinheiro?

Como só empresas têm acesso ao conteúdo dos relatórios de destinação de recursos, não é possível verificar a localização exata da fazenda, agroindústria ou empresa rural que recebe os valores do mercado de capitais.

O georreferenciamento da destinação dos recursos não é previsto para emissões de CRAs, tampouco foi mencionado pela CVM na minuta de regulamentação definitiva do Fiagro, posta em discussão em consulta pública em janeiro deste ano. Desde que foi criado, em 2021, o Fiagro segue regido por uma regulamentação provisória, sem regras específicas para conter possíveis desvios de recursos para atividades irregulares. A regra definitiva deve sair em setembro, segundo promessa da CVM.

A informação geolocalizada é uma das mais importantes para o rastreio de atividades que afetam diferentes biomas, segundo entidades da sociedade civil que participaram da chamada.

O Instituto de Direito Coletivo (IDC) sugeriu a criação de um laudo específico contendo dados geolocalizados, acesso às licenças ambientais e estudo de impacto ambiental e climático dos ativos que compõem o fundo. Se uma fazenda vai plantar soja, precisaria apresentar o perímetro da área e a verificação de conformidade com a lei ambiental vigente.

A Associação Soluções Inclusivas Sustentáveis (SIS) também elaborou documento sugerindo verificação de riscos socioambientais e climáticos anteriores à absorção de títulos de dívida pelo Fiagro e durante a sua vigência. Entre as recomendações está a de que a gestora do fundo realize consulta às bases de dados públicas sobre o cumprimento da legislação ambiental e social por parte dos futuros devedores.

Além de também sugerir a inclusão do georreferenciamento de áreas e atividades financiadas pelo mercado financeiro, a SIS recomendou que esta redação fosse estendida aos demais fundos de investimento, não somente o Fiagro.

Colaborador da Coalizão Forest and Finance no Brasil, Tarcísio Feitosa da Silva também participou da consulta pública da CVM pedindo a inclusão da verificação territorial.

A minuta da autarquia considera os imóveis rurais elegíveis para o Fiagro aqueles que apresentam o Certificado de Cadastro de Imóvel Rural, o CCIR.

“Se você chamar de imóvel rural só aquilo que tem cadastro no CCIR, que é o cadastro do Incra, ou que está matriculado no Sigef, não é suficiente. Tem terras cadastradas no Sigef com casos de grilagem”, diz Silva.

A sugestão é restringir a operação do fundo para propriedades rurais que, além do CCIR, tenham Cadastro Ambiental Rural (CAR) validado com Licença de Atividade Rural (LAR) expedida pelo órgão ambiental.

Por ser autodeclaratório, o CAR precisa ser validado pelos estados, por uma análise de equipe ou dinamizada, via sistema informatizado. Em todos os estados do Brasil, apenas 2% do total de registros do CAR tiveram as análises concluídas, segundo levantamento feito em 2022 pela Climate Policy Initiative e pela PUC-Rio.

As informações sigilosas da destinação de recursos do CRAs e, consequentemente, do Fiagro, uma vez que os dois compõem a mesma cadeia de dívidas, têm respaldo no Decreto nº 7.724/2012, que protege pessoas naturais e empresas de divulgarem informações que “possam representar vantagem competitiva a outros agentes econômicos”.

Maria Eduarda Mury, advogada do CCCA, compara o sigilo dos títulos de dívida com o sigilo imposto sobre as Guias de Trânsito Animal, as GTAs, documento sanitário único que permitiria à sociedade civil fiscalizar a origem da carne, diminuindo os casos de produção de gado em áreas de floresta, um dos maiores causadores do desmatamento da Amazônia.

“As GTAs têm informações sensíveis como o CPF do produtor e o CNPJ. As guias já foram objeto de ação legal, já sugerimos tirar o CPF, porque o importante é saber o local, a fazenda. Esse mesmo argumento tem sido usado para os CRAs”, aponta.

Para Mury, a lei é robusta para a proteção do acionista ou cotista, do ponto de vista monetário, mas inexistente da perspectiva ambiental.

Informação insuficiente

Na iniciativa privada, a B3 afirma que “o acompanhamento de práticas ambientais, sociais e de governança pelos investidores é um de seus pilares da estratégia de sustentabilidade”. Em nota, a bolsa brasileira argumentou que segue as leis e resoluções que dispõem sobre o Fiagro e o CRA, destacando uma plataforma própria que avalia produtos com padrões ESG (ambientais, sociais e de governança).

A bolsa brasileira ainda ressaltou que “a destinação dos recursos captados via CRA é uma das informações que devem ser detalhadas pelo emissor no Termo de Securitização”.

O termo de securitização (TS) é um documento obrigatório para emissores de CRA. Mas a destinação de recursos ali descrita é imprecisa, quando não inexistente. Uma normativa da CVM prevê a “exposição clara e objetiva do destino dos recursos provenientes da emissão”. Porém, não há descrição na regra sobre o que significa ser claro e objetivo. Entre 100 e 300 páginas de conteúdo bastante similar, majoritariamente financeiro, os TS são balizados por leis e normativas favoráveis ao não detalhamento do uso do recurso.

Um exemplo é o CRA emitido pelo produtor rural Bruno Melcher, sócio da suíça Sierentz e produtor de gado e grãos em Mato Grosso.

“Considerando que a presente emissão está em linha com o artigo 2º, parágrafo 4º, inciso III do Anexo Normativo II da Resolução CVM 60, ordinariamente não será necessária a comprovação da destinação de recursos”, diz o TS do devedor. O trecho da resolução mencionada afirma que “os direitos creditórios do agronegócio devem ser constituídos por títulos de dívida emitidos por produtores rurais, ou suas cooperativas”.

Além da referida resolução, o TS também se ampara na lei que criou o CRA e que dá liberdade de aplicação do recurso pelo devedor, contanto que suas atividades sejam inerentes às atividades agropecuárias.

Assim, não é possível saber para qual atividade e em que fazendas os R$ 30 milhões do CRA foram aplicados. O “detalhamento” informado pela B3 como obrigatório é escorado pela não obrigatoriedade jurídica de detalhar.

Crédito público e privado

O Sistema Nacional de Crédito Rural (SNCR) é filho da ditadura empresarial-militar brasileira. Criado em dezembro de 1964 e institucionalizado no ano seguinte, desde então financia atividades agropecuárias com dinheiro público. Só na safra 2023/2024, a União anunciou R$ 364,2 bilhões, com adição de recursos do Banco Nacional de Desenvolvimento Econômico e Social, o BNDES de R$ 38,4 bilhões.

Já no mercado de capitais, e considerando os instrumentos privados de financiamento do agronegócio, os estoques e patrimônios dos investimentos dispararam nos últimos dois anos. Entre os meses de abril de 2022 e 2024, o volume de recursos subiu 151% para os CRAs e 872% para o Fiagro. A Cédula do Produto Rural (CPR) aumentou seus estoques em 151% no período.

Se a CVM levar o mesmo tempo que o BCB para excluir desmatadores e invasores de terra dos financiamentos privados do agro, só teremos regulamentação ambiental e climática para a aplicação deste montante em 2084.

Em maio deste ano, o Ministério da Agricultura e Pecuária, o MAPA, convidou a CVM e a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais, a Anbima, a participar da nova Câmara Temática de Gestão de Risco Agropecuário do Conselho Nacional de Política Agrícola, criada com o objetivo de “enfrentar desafios no que diz respeito à questão ambiental e às mudanças climáticas”. Segundo Jônatas Pulquério, diretor de Gestão de Riscos do MAPA, a câmara deve debater os riscos sofridos e causados pelo setor.

“Todos os membros da [câmara temática] de Modernização de Crédito foram convidados para participar da Gestão de Risco, mas alguns convites não foram respondidos”, caso da CVM e da Anbima, segundo Pulquério, o que não as impede de pedir para serem incluídas em nova portaria.

CVM e Anbima não responderam porque não participam, mas afirmaram ter relações com o MAPA por outra câmara.

A minuta da regra definitiva de Fiagro cita a inclusão do mercado de carbono como ativo do fundo. Mesmo envolvendo um mercado só possível com a existência de florestas em pé, ainda não há nenhum sinal de avanço das regras ambientais para o mais novo instrumento de dívida privada do agro.

“Tem uma omissão clara, pois o arcabouço de proteção ambiental no Brasil é bem estruturado. O que custa aplicar um discurso mais claro para quem quer investir?”, opina Tarcísio Feitosa da Silva, da Florest and Finance. “É dizer: a gente vai usar o teu dinheiro mas não vai colocar em risco o meio ambiente, as comunidades indígenas e quilombolas.”

Esta reportagem foi produzida em parceria com a Rainforest Investigations Network do Pulitzer Center.

DOE FAÇA PARTE

Intercept Brasil existe para produzir jornalismo sem rabo preso que você não encontra em nenhum outro lugar.

Enfrentamos as pessoas e empresas mais poderosas do Brasil porque não aceitamos nenhum centavo delas.

Dependemos de nossos leitores para financiar nossas investigações. E, com o seu apoio, expusemos conspirações, fraudes, assassinatos e mentiras.

Neste ano eleitoral, precisamos colocar o maior número possível de repórteres nas ruas para revelar tudo o que os poderosos querem esconder de você.

Mas não podemos fazer isso sozinhos. Precisamos de 300 novos apoiadores mensais até o final do mês para financiar nossos planos editoriais. Podemos contar com seu apoio hoje?